Tại Chỉ thị 01/CT-NHNN, Thống đốc NHNN chỉ đạo một trong những nhiệm vụ trọng tâm năm 2023 là triển khai cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu, trong đó bao gồm các TCTD yếu kém…

>> HDBank dự kiến nhận chuyển giao bắt buộc ngân hàng nào?

Sẵn sàng “bước đệm” cho chuyển giao bắt buộc

Cụ thể, Thống đốc yêu cầu các đơn vị chủ động triển khai các giải pháp theo chức năng, nhiệm vụ của các đơn vị, với các nhiệm vụ trọng tâm: 1) Hoàn thiện khuôn khổ pháp lý cho hoạt động ngân hàng; 2) Điều hành chính sách tiền tệ, tín dụng, ngoại hối và vàng; 3) Tăng cường công tác thanh tra, giám sát; phòng, chống, ngăn ngừa vi phạm pháp luật trong lĩnh vực ngân hàng; phòng, chống rửa tiền và 4) Triển khai cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu…

CBBank dự kiến sẽ được chuyển giao bắt buộc trong quý I/2023. Ảnh: CB

Trong mục 4, các nhiệm vụ đầu tiên được nêu đáng chú ý: Xây dựng, triển khai Kế hoạch hành động của ngành Ngân hàng thực hiện Đề án “Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021-2025” sau khi Đề án được phê duyệt; Theo dõi, giám sát chặt chẽ và chỉ đạo các TCTD triển khai quyết liệt, hiệu quả phương án cơ cấu lại gắn với xử lý nợ xấu. Tập trung chỉ đạo cơ cấu lại các TCTD yếu kém; phấn đấu xử lý, cơ cấu lại 02 ngân hàng yếu kém trong năm 2022 và tiếp tục xây dựng phương án xử lý đối với 02 ngân hàng còn lại; Tiếp tục xử lý các TCTD phi ngân hàng yếu kém; phối hợp chặt chẽ với các đơn vị chủ quản trong việc xử lý, cơ cấu lại các TCTD phi ngân hàng yếu kém có chủ sở hữu/cổ đông lớn là các tập đoàn/tổng công ty nhà nước theo chỉ đạo của Thủ tướng Chính phủ.

Có thể nói, cơ cấu lại các TCTD yếu kém (DCI) đã và đang tiếp tục được NHNN thúc đẩy để thực hiện đề án đã được Thủ tướng phê duyệt theo Quyết định 689 được ban hành ngày 8/6/2022.

Hiện tại, theo như thông tin NHNN đã nêu, đã cơ cấu lại 2 ngân hàng yếu kém. 2 ngân hàng đã cơ cấu lại trong 2022 được cho dự kiến sẽ triển khai thực hiện chuyển giao bắt buộc trong quý I/2022, theo nguồn tin của DĐDN, là CBBank và OceanBank. Nguồn tin cho biết với CBBank, tuy nhiên trong năm 2022 cũng đã được Vietcombank – ngân hàng tiếp nhận chuyển giao bắt buộc – hỗ trợ. “2022 cũng là năm kết quả kinh doanh của CBBank đạt được tốt nhất kể từ sau tái cơ cấu”, đại diện nguồn tin nói thêm.

>> Thấy gì từ chuyện các ngân hàng bàn nhận “chuyển giao bắt buộc” tổ chức tín dụng?

Còn với OceanBank, từ tháng 5/2022, được sự chấp thuận chủ trương của Chính phủ và NHNN trong việc tái cơ cấu OceanBank, đã ký kết thỏa thuận nguyên tắc về hợp tác toàn diện với ngân hàng Quân đội (MB). Theo thông tin 2 bên chia sẻ, việc MB và OceanBank ký thỏa thuận nguyên tắc về hợp tác toàn diện là bước tiến quan trọng trong quá trình triển khai hợp tác giữa 2 ngân hàng. Đây cũng là bước đệm chuẩn bị cho đề án tái cơ cấu OceanBank chính thức được chấp nhận. Việc triển khai những nội dung hợp tác kinh doanh sẽ giúp OceanBank giảm lỗ lũy kế trong thời gian chưa chuyển giao; góp phần cải thiện thu nhập người lao động, tạo khí thế mới trong không khí làm việc của CBNV OceanBank.

Bài toán lợi ích và chi phí khi hỗ trợ

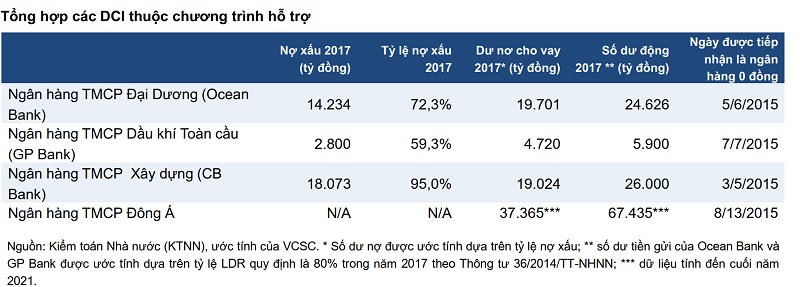

(Nguồn: VCSC)

Tại báo cáo về thị trường 2023, CTCK Bản Việt (VCSC) cho rằng kế hoạch hỗ trợ các TCTD yếu kém là một trong những điểm nổi bật của 2022 và sẽ tiếp tục là điểm nhấn quan trọng của ngành trong năm nay.

“Theo cách hiểu của chúng tôi, ý tưởng chính của chương trình này là để cho các ngân hàng lành mạnh, với các ưu đãi từ NHNN, sẽ hỗ trợ các tổ chức tín dụng yếu kém tạo ra thu nhập để bù đắp lỗ lũy kế. Chúng tôi cho rằng VCB sẽ hỗ trợ CBBank, MBB sẽ hỗ trợ Ocean Bank, VPB sẽ hỗ trợ GP Bank và HDB sẽ hỗ trợ ngân hàng Đông Á (DAB)”, VCSC đề cập đến tổng thể 4 ngân hàng trong chương trình.

Ngoài ra, VCSC cũng nhắc đến Ngân hàng TMCP Sài Gòn (SCB) với tình huống ngày 14/10/2022, NHNN thông báo đưa SCB vào diện kiểm soát đặc biệt và nêu quan điểm: “Do quy mô của SCB khá lớn – ngân hàng lớn thứ năm tại Việt Nam tính theo tổng tài sản tính đến quý 3/2022 – chúng tôi cho rằng khó có thể kỳ vọng vào một chương trình hỗ trợ SCB tương tự như trường hợp của các ngân hàng 0 đồng và DAB, có thể việc hỗ trợ SCB sẽ cần nhiều hơn một ngân hàng lành mạnh”.

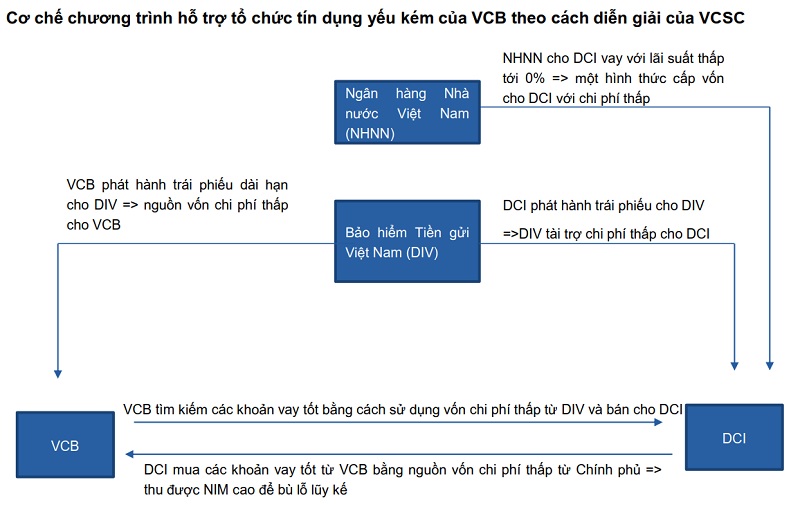

Theo CTCK này, dựa trên đề xuất của VCB về việc hỗ trợ ngân hàng 0 đồng – kế hoạch chi tiết nhất được công bố cho đến nay – tổng hợp hàm ý nội dung của kế hoạch hỗ trợ này có thể hình dung theo như trong biểu đồ:

(Nguồn: VCSC)

VCSC phân tích, quyền lợi ích của bên nhận hỗ trợ các TCTD yếu kém sẽ bao gồm nhưng không giới hạn ở các điểm: Được miễn hợp nhất báo cáo tài chính của DCI; Không phải trích lập dự phòng cho phần vốn góp vào DCI và có thể loại trừ DCI khi tính toán tỷ lệ an toàn vốn hợp nhất; Có thể được hưởng hạn mức tín dụng cao hơn do NHNN cấp; Có quyền bán/chuyển nhượng, sáp nhập hoặc tiếp tục duy trì DCI với vai trò là công ty con sau khi hoàn thành phương án tái cấu trúc; Ngoài ra theo dự thảo sửa đổi, bổ sung Nghị định 01/2014/NĐ-CP về việc nhà đầu tư nước ngoài mua cổ phần của tổ chức tín dụng Việt Nam, các bên nhận hỗ trợ các tổ chức tín dụng yếu kém có thể được nới room ngoại lên 49%;

Tuy nhiên, “VCB là một ngân hàng SOCB (ngân hàng có cổ đông Nhà nước nắm tỷ lệ sở hữu chi phối). Theo Quyết định số 986/QĐ-TTg phê duyệt Chiến lược phát triển ngành ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030, các ngân hàng SOCB phải đảm bảo tỷ lệ sở hữu của Nhà nước ở mức 51% trong giai đoạn 2021-2025”, CTCK lưu ý. Có nghĩa VCB sẽ không được hưởng quyền và lợi ích ở mục nới room ngoại như kỳ vọng trong chương trình hỗ trợ này.

Bên cạnh những thuận lợi, các ngân hàng nhận hỗ trợ các DCI theo VCSC cũng sẽ phải đối mặt với những thách thức và áp lực trong việc tái cơ cấu các tổ chức đã tiếp nhận gồm: Sẽ cần có thời gian, công sức, nguồn nhân lực cũng như nguồn lực công nghệ để giúp đỡ và hỗ trợ các DCI; Các bên nhận hỗ trợ các tổ chức tín dụng yếu kém hiện kỳ vọng rằng sẽ mất khoảng 8 đến 10 năm để DCI khôi phục hoạt động bình thường, khắc phục những điểm yếu và trở thành 1 ngân hàng có tình hình tài chính lành mạnh. Tuy nhiên, có khả năng các ngân hàng nhận hỗ trợ các tổ chức tín dụng yếu kém có thể phải mất nhiều thời gian hơn để hoàn thành kế hoạch hỗ trợ tổ chức tín dụng yếu kém, làm tăng chi phí của các ngân hàng nhận hỗ trợ.

Nhìn chung, hầu hết các định chế đều đánh giá lợi thế của các TCTD khi nhận hỗ trợ các DCI, là cơ hội được hưởng hạn mức tín dụng cao hơn hệ thống, trong bối cảnh room tín dụng sẽ luôn bị kiểm soát khi NHNN đang duy trì chính sách tiền tệ thận trọng có xu hướng thắt chặt. Đây sẽ là “lợi thế vàng” để các TCTD này được các nhà đầu tư đặt kỳ vọng cao hơn trong năm 2023 do việc cho vay vẫn đã và đang mang về nguồn thu nhập lãi – thu nhập chính cho các nhà băng.

Thực tế năm 2022, cả 4 TCTD gồm VCB, MB, VPB và HDBank đều đã được nhận hạn mức tín dụng cao trong các đợt điều chỉnh. Đồng thời, đã lên chương trình sẵn sàng tham gia vào chương trình tái cơ cấu TCTD yếu kém, và trình cổ đông kế hoạch góp vốn. Điển hình như HDBank đã trình cổ đông kế hoạch nhận NHTM được chuyển giao bắt buộc và duy trì hoạt động dưới hình thức ngân hàng trách nhiệm hữu hạn một thành viên, HDBank sẽ tham gia góp vốn. Khoản góp vốn vào NHTM được chuyển giao bắt buộc không phải thực hiện trích lập dự phòng giảm giá các khoản đầu tư và được loại trừ khi tính giới hạn góp vốn, mua cổ phần của HDBank. Chính sách cổ tức, phân phối lợi nhuận và các quỹ của HDBank không phụ thuộc hoặc ảnh hưởng bởi việc nhận chuyển giao bắt buộc này và độc lập với kết quả kinh doanh của NHTM được chuyển giao bắt buộc trong thời gian thực hiện phương án nhận chuyển giao bắt buộc…

Các TCTD nhận tiếp nhận chuyển giao các DIC cũng không giấu kỳ vọng từ việc hỗ trợ, sẽ nhận được cơ chế ưu đãi bổ sung hạn mức tăng trưởng tín dụng hàng năm, qua đó giúp chiếm lĩnh thị trường, tiếp tục tăng trưởng đột phá.

[wpcc-script language=”javascript” src=”https://diendandoanhnghiep.vn/js/raty/jquery.raty.js”]

[wpcc-script]